キャッシュレス生活って?

みなさん財布の中には何が入っているでしょうか?

もちろん紙幣に小銭,クレジットカード,免許証,保健書,ポイントカードなど様々なものが入っていると思います。

昨今キャッシュレス化が進んで自分も取り残されたくないと思っているが何から始めればいいか分からないと言う方のために今回はキャッシュレスの基礎であるクレジットカードの有意義な使い方について学んでいきたいと思います。

ショッピング利用

クレジットカードはものを購入するときに現金の代わりに使用するカードで基本後払いになります。

その語源クレジットは“信頼“を意味することからも信頼によってものを購入するという感覚に近く日本で古く習慣として残る『ツケ』を一般的に利用できるようにしたサービスなのです。

後払いなので翌月もしくは翌々月に請求がまとめてくるという仕組みになっています。

そしてクレジットカードの最大の魅力としては購入金額の0.5%〜3%をポイントとしてキャッシュバックされるのです。

ものを買ってキャッシュバックがあるのは現代の錬金術でもありますので使わない手はないでしょう。

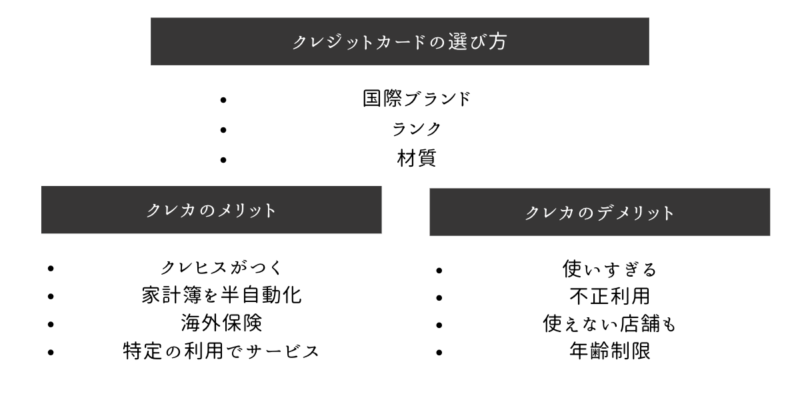

クレジットカードは国際ブランド、カードのランク、材質など様々な観点から自分に合ったものを選ぶことができます。

どのような種類のクレジットカードがあるのかもっと詳しくみていきましょう。

国際ブランド

では、クレジットカードの基礎として国際ブランドからです。

国際ブランドとはどこがクレジットカードを発行しているかでカードの右下にあるVISA, Master, JCB, AMEX, ダイナースの5ブランドが有名です。

また楽天などが発行している楽天カードがありますがこういったものは提携しているカードで楽天がVISAなどと提携してカードを発行しています。つまりVISAの名前を借りてカードを発行しているので国際ブランドはVISAの楽天が発行する楽天カードということになります。

実は他にも銀嶺やディスカバーなどがありますが日本ではあまり普及していないので基本は自身の持つクレジットカードはVISA, Master, JCB, AMEX, ダイナースの5ブランドどれかに属すると考えておきましょう。

この国際ブランドの何が大事なのかというと使えるお店が国際ブランドで決まっているというところです。

クレジットカードの使えるお店のレジ付近には大体これら5ブランドのロゴが表示してあってそのブランドと自身が持つクレジットカードのロゴが合えば使用することが出来るのです。

例えばレジ付近にVISA, Master, JCBのロゴがあり自分が持っているクレジットカードがVISAであれば使用することができますがそのお店を利用して自分のカードがAMEXしか持っていなければ使うことができないのです。

そして比較的VISA, Master, JCBは一般的にクレジットカードが使える所ならほぼ使えるのですがAMEX, ダイナースはたまに使えないところがあるような印象があります。

クレジットカードを持つ上で一つの判断基準になるでしょう。

ランク

次にクレジットカードのランクですがよくゴールドカードとか幻のブラックカードとか聞くあれがクレジットカードのランクになります。

一般的に一般カード、ゴールドカード、プラチナカード、ブラックカードがあり一般カードが安く庶民向けのカードでブラックカードが高級層向けのクレジットカードになります。

ただ実はこういった分類はあるものの明確に線引きがあるわけではありません。

カードを提携している会社が自称しているだけに過ぎないので年会費をある程度の判断機銃にするのがいいでしょう

ランクでクラ実とカードを選ぶ際、年会費が安いクレジットカードを選べばいいのではと思うかも知れませんが使う金額によっては年会費を払ったほうがキャッシュバックされるポイントが多くもらえたり、クレジットカードを持っているだけで保険に自動で加入できたり、特典が付いていたりと上位のランクのクレジットカードを選ぶメリットが多々あります。

自分の生活環境と払える年会費を鑑みてクレジットカードのランクを選びましょう。

材質

材質ですが一般的にクレジットカードはプラスチックでできています。

ただ一部の高級なクレジットカードには金属でできていたり本物の金が付いていたりと材質も様々です。

クレジットカードの券面やブランドなどもそうですが人に見せてもカッコいいクレジットカードを持ちたいと言う人はこういった材質も基準の一つに選ぶといいかも知れませんね

ただ当ブログ筆者はここを基準にするのはお勧めしておりません。

クレジットカードは本来人に見せるものではないですしカードで人を判断する人間は浅いです。

自分の身の丈にあったクレジットカードを持つのが人生をお得に生きるための秘訣なのです

クレジットカードのメリット

ではクレジットカードを持つことでどのようなメリットを得ることが出来るのか項目ごとに追っていきたいと思います。

前項でもお話したポイントでのキャッシュバックだけでもかなりお得なのですがそれ以外にもたくさんのお得ポイントがありますのでクレジットカードを使うメリットを詳しくお話していきます。

今回は一般的なクレジットカードのメリットについてです

クレヒスが付く

まずクレジットカードを使っていくと自身の信頼度がどんどん上がっていきます。

クレジットカード会社は商品を販売しているお店と消費者である我々の間に入って商品を購入した際クレジットカード会社が建て替えて払ってくれています。

いわゆる借金になるのですがこの借金をきちんと毎月規定通り支払いをすることによって借金をきちんと返済できる人という履歴が残るのです。

一見悪い印象になるかと思うかもしれませんがこれは家のローンであったり車のローンを組むときにローンを組み人がこの履歴を見てどれくらい貸しても問題ないか判断するために使う情報なので、もし全くクレジットカードを使わない履歴が白紙の人間と毎月しっかりと返済をしている人を比べた場合クレジットカードで支払いをした履歴がしっかり残っている人のほうが信頼ができるのです。

このクレジットカードの支払の履歴のことをクレジットカードヒストリー、略して「クレヒス」というのです。

つまりクレヒスが貯まると家や車を購入する際に信頼があるので上限が上がったりなど優遇がされるというわけです。

しかし、当たり前ですがクレヒスはいい部分も履歴として残りますが悪い部分も残ってしまいます。

例えば返済しなくては行けない請求金額を滞納してしまうともちろん悪影響になるのです。

この点を踏まえてもしクレジットカードを作った場合は滞納などは絶対にしないようにしてください。

家計簿を半自動でつけられる

昨今ではクレジットカードを連携するだけでほぼ自動的に家計簿を作ってくれるアプリがあります。

家計簿は自分の収支を把握し貯金をしていく上でとても大切なもので『バビロンの大富豪』という本の中でも収入の10%を貯金せよとありそのために当ブログでも家計簿をつけることをおすすめしております。

詳しくは『【本の要約】『バビロンの大富豪』大富豪が教えるお金持ちになるための黄金の7つ道具』

こういった家計簿をクレジットカードとアプリを連携しておくだけでどれくらい使ったかやどの項目が今月多いかなどを把握できるのでまずはクレジットカードを作って使うお金を電子化しておくといいでしょう。

当ブログ筆者自身はクレジットカードと『MoneyForwardMe』というアプリを連携させてクレジットカードを使えるところはすべてクレジットカードで支払い現金でしか支払えないところでは手入力かレシートを読み込ませて収支をすべて把握しています。

『MoneyForwardMe』は上場している会社なのでクレジットカードを連携していても安全で安心して使えるのでおすすめです。

詳しいやり方についてはまた後日更新していきますのでお楽しみにしておいてください。

旅行保険

クレジットカードには旅行保険がついている場合があります。

この保険はカードによって差が大きく開きますが年会費が高いクレジットカードは比較的手厚い保険である場合が多いです。

例えば海外旅行保険で航空券や宿泊するホテルををそのカードで決済しないと行けない場合もあれば持っているだけで保険を使える場合もあります。

購入しないと行けないカードを利用付帯といい、持っているだけで保険がつくカードを自動付帯といいます。

このように持っているクレジットカードによって保険が付帯する条件が変わります。

またもし旅行先で病気や怪我をした場合、特に海外などでは医療費が高額になりやすいので補償額の上限もカードを選ぶ上では重要な事項になるでしょう。

海外によく旅行に行く場合は100万くらいは最低でもついているクレジットカードを選ばないと他で保険に入らなくてはいけなくなり余計な出費になります。長期滞在でない場合はできれば海外旅行の保険はクレジットカードの付帯で賄うほうがお得でしょう。

特定利用でのサービス

クレジットカードにはそのカードごとに様々な特典があります。

例えば楽天カードの場合楽天市場で買い物をする場合は最大15%のポイント還元があったり、イオンカードは商品の割引やイオンシネマなどで特別価格になるなどの特典を受けることができます。

これの特典を享受したくてクレジットカードを作る方も少なくありません。

もちろん近所にそのクレジットカードのメリットを受けることができる施設がありよく利用し更に年会費無料であれば作らない手はないでしょう。

しかしこれはその施設をより利用してほしかったり別の記事で更新しますがキャッシングやリボ払いなどで手数料を取るために使われたりするのでそのメリットとデメリットを天秤にかけて使うようにしましょう。

クレジットカードのデメリット

では次にクレジットカードを使う上でのデメリットをお伝えしていきます。

デメリットは実は自分で対処することができるのでデメリットと対策についてもお話してよりメリットを大きく利用できるようにしていきましょう。

使いすぎる

まずクレジットカードを持って一番多いのは使いすぎてしまうということです。

クレジットカードには残高見えにくい構造のためどうしても使いすぎてしまう傾向にあります。

これは使用限度額が自分の財布の中身だと思っている人が多いため使ってしまうのです。

まずは財布の中身と同じで限度額を下げて使っていくようにするといいでしょう。電話でたい

同時に家計簿アプリと連携させて何にいくら使ったかを把握していくと無駄なお金を使っていることがすぐに分かると思います。

クレジットカードに使い慣れてきたら限度額を上げて生活に必要なお金はすべてクレジットカードにしていくと無駄遣いせずクレジットカードのメリットを受けることができます。

不正利用

クレジットカードは券面の番号などが流出してしまうと不正に利用されてしまいます。

これが一番怖いと言う方も多いと思いますがこれはクレジットカード会社が保証してくれる場合が多いです。

警察等に被害届を出すなどクレジットカード会社の指定の手順に沿うことで全額帰ってきます。もちろんだから安全で券面を不特定多数に見せることはしないほうがいいのですがきちんとそういった対応をしてくれることを覚えておきましょう。

また上級のカードだと買った商品が壊れてそれを販売店舗が保証できない場合でもカード会社が保証してくれるような手厚いサービスがあったりします。

反映されるまでに時間がかかる

クレジットカードは使ったらその場で、すぐに利用明細に上がるわけではありません。

長いときで1週間から10日のタイムラグがある場合があります。

これは当ブログでおすすめしている『MoneyForwardMe』も同様で明細にあげってからデータをそこに送信するのでどうしてもタイムラグができてしまいます。

これによってまだあまりクレジットカードを使っていないと錯覚して使いすぎてしまう場合があります。

できればすぐに反映されればいいのですがないものねだりは良くないので一応反映されるまでレシートを取っておくといいでしょう

特に最初のうちはこのタイムラグの感覚をつかみにくいのでレシートを見返す習慣をつけるといいでしょう。

クレジットカードの使い方に慣れてくればだいたいこれくらい使ったと感覚値でわかるようになります。

それまではレシートを見返す習慣をつけることが節約の第一歩です。

ただ、銀行、クレカ、証券会社など計4件のアカウントしか連携できなくなりました。

もっとつなげたい場合は有料となります。

全ての店で使えない

まだ日本ではクレジットカードの普及率が悪くすべてのお店で使えるわけではありません。

特に個人店などは導入手数料もあり使えないところがまだあります。

現に当ブログ筆者自身も近くのラーメン屋などはクレジットカードが対応していないため現金で支払いをしています。

一方現金なら使えないところはないので持っておくに越したことはないでしょう。

キャッシュレス化を自分の中に落とし込むとクレジットカードを使えないお店に行かないようになる人もいます。それくらいお得に取り憑かれてしまう場合もあるということです。

しかしそれでは人生が豊かになるのではなく縛りにがんじがらめになってしまいます。

ラーメンを食べたいなら行けばいいと思うしカードを使う上で優先順位だけつけていればこういった使えないお店でもこころ穏やかに買い物ができます。

何よりも心地よい距離感でバランスを大切にしましょう。

年齢制限

原則では18歳以下の未成年はクレジットカードを持つことができません。

クレジットカードは信頼なので未成年者だとその信頼に欠けるということなのでしょう。

しかしどうしてもクレジットカードを持ちたい人もいるかと思います。

クレジットカードは持てませんが後で述べるデビットカードなら持てる場合もあります。ポイントが付いたりもあるのでこちらを検討してみてもいいかもしれません。

デビットカードとは

デビットカードとは現金とクレジットカードの中間のような存在で銀行口座と紐付ける事によって商品を購入したらすぐさまその銀行口座から商品代金としてお金が引き落とされます。

もちろん銀行口座にお金がないと引き落とすことができないのでクレジットカードよりも家計に優しい設計になっています。

キャッシュレス初心者やどうしてもお金を使いすぎてしまう人、未成年の方にはおすすめです。

中にはポイントがついたり特典が受けられたりクレジットカードのようなメリットもあるのでそういったものを選ぶようにするとお得です。

保有枚数

今までの話を聞いて無料でクレジットカードが作れるならたくさん作ったほうがお得なんじゃないかと思い方も多くいると思います。

現にスーパー用はこのカードでガソリンはこのカード、携帯はこのカードと用途ごとに10枚とか持っている方も見受けられます。

しかし最初に言っておくとクレジットカードは2枚か3枚で十分です。

理由としては3つありポイントが分散してしまってお得に使っているつもりが最低利用額に達していない場合があります。最低利用額に達するためだけの買い物は本末転倒なのでお得ではないでしょう。

次に分散してしまうと貯まるスピードも緩やかでポイントの有効期限が過ぎてしまうこともあります。ポイントをためても失効しては意味がないので有効期限と相談しつつしっかり使うためにある程度まとめたほうが使いやすいです。

最後に不正利用のターゲットになりやすいということです。クレジットカードを外に出さず家で放置しているから安全と思っているかもしれませんが不正利用はネット上だけでもできます。

例えばクレジットカードの番号を手当たりしだいに入力されてたまたまあなたがお持ちのカードが餌食になってしまった場合それでも不正利用はされていますし家から出さず管理を怠っているとその不正利用に気づきにくくなります。

また複数個クレジットカードを持っているとそれだけ確率は高くなってしまいます。使わないクレジットカードは必ず解約をしましょう。

契約はネットでしましょう

では具体的にクレジットカードを契約する場合はどうすればいいかと言うとネットで自分に合うクレジットカードを検索してネットで契約するのが一番いいです。

もちろん近所のスーパーマーケットでそのスーパーのクレジットカードを契約してもいいのですがそれだと自分にあったクレジットカードではない場合が多いです。

上記のように自分の生活環境によって様々なパターンがあるので自分にあったクレジットカードを選ぶのが最も効率的なのです。

ネットで調べると出てくるので検索をしてみましょう。

まとめ

今の時代現金を持ち歩くメリットがどんどん無くなって来ています。それに加えてキャッシュレスのお得度も年々上がって来ています。

クレジットカードを持つことで現金ではつかなかったポイントや保険、特典など様々なメリットがあります。

またアプリと連携させると家計簿を半自動的につけることができます。

知っている人だけが得をする時代でこだわって現金に執着するのもいいのですがお得に生きるというこだわりも案外悪いものではないと思います。

人生を一歩変えるのも今日ここからです。

以上